Leva på avkastning och ränta

21 augusti 2023

Skulle du vilja sluta jobba och istället leva på avkastning och ränta? Att investera i fastighetslån kan hjälpa dig mot ett liv där du kan leva på avkastning och spendera dagarna åt dina egna intressen. Hur gör du för att få denna typ av inkomst, och vad för räntesatser och riskgrupper bör du överväga. Det tar vi reda på!

Hur mycket pengar behöver man för att leva på räntan?

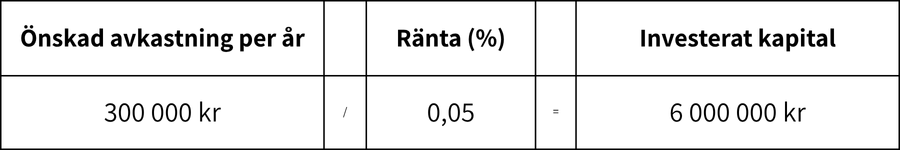

Då utdelningen sker årsvis börjar du med att räkna ut vad din så kallade månadslön innebär som årsinkomst. Räkna sedan din årsinkomst delat med räntan, som hos oss inte är lägre än 5% för att få fram hur stort kapital du bör investera för att kunna leva på ränta.

Räkna ut avkastning på dina investeringar

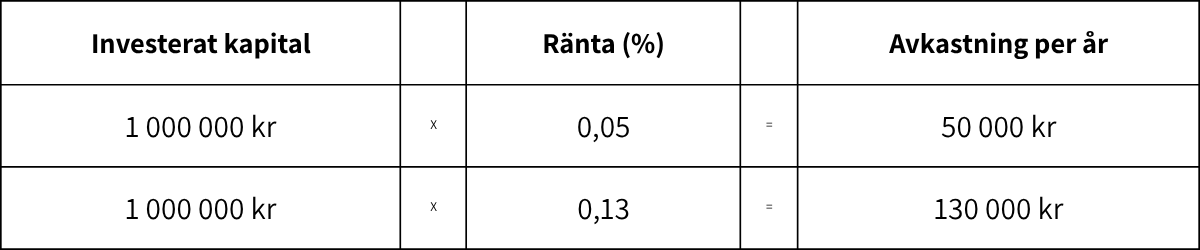

Genom att investera i högre riskgrupper kan du öka din ränta och därmed dubbla din avkastning. Vill du leva på avkastning av kapital kan det därför vara mer effektivt att investera i högre riskbetyg, vilket då även innebär lägre garanti till vinst jämfört med lägre riskbetyg. För att räkna ut avkastning på dina investeringar vänder du bara på uträkningen från tidigare.

Kan jag bli ekonomiskt oberoende genom att investera i fastigheter?

Genom att investera i fastighetsprojekt kan du göra en engångsinvestering som genererar regelbundna avkastningar med bra räntor är det enklare att bli ekonomiskt oberoende. Genom att återinvestera dina vinster klättrar du snabbare upp i kapital med den så kallade ”ränta på ränta effekten”. Säg att du exempelvis investerar 100 000 och får en avkastning på 13 000 varje år, och fortsätter investera vinsten under samma räntesats efter utbetalning. Efter fem år har dina 100 000 växt till en totalsumma på över 184 000*.

Fortsätter du på samma spår kommer din avkastning stiga varje år du investerar den vinst du erhålls.

*100 000 x 1,13^5 = 184 243

Finns det en specifik summa att ta sikte på?

Alla människor lever med olika ekonomiska villkor och i olika ekonomier, vilket är varför det är svårt att sätta en summa för att vara ekonomiskt oberoende.

Den summa som du lever på i dagsläget kan räcka, men om du fick önska hade du säkert levt ett annat liv om ekonomi inte var ett bekymmer.

En del människor är också villiga att sänka sina vardagliga kostnader, och även flytta till en mindre bostad i billigare orter om det innebär att de kan leva ekonomiskt oberoende. Din summa för att bli oberoende får du oftast fram genom att räkna på dina fasta utgifter, bolån med mera, och sedan räkna ut vilken summa som behövs för att betala av dessa, eller räkna in din önskade avkastning för att betala alla avgifter med hjälp av uträkningen högst upp på sidan.

Risker med att leva på ränta

Att leva på ränta har sina fördelar, men det innebär också en viss risk. För att hantera denna risk bör man först förstå att det finns två typer av risker: marknadsrisk och kreditrisk.

Marknadsrisk innebär risken att värdet av en investering ändras och att man därför inte får den avkastning man förväntat sig. För att hantera denna risk bör du först fördela din investering bredvid för att minska koncentrationen på en specifik tillgång. Du bör även välja investeringar som har en historia av god utdelningsavkastning, så att du har ett konstant flöde som gör att du kan leva på räntan.

Kreditrisk innebär risken av att den investering man gjort inte ger den förväntade avkastningen eftersom kapitalet är förlorad, eller återbetalningen försenad, vilket leder till en förlust av investerat kapital.

Avkastning som fast inkomst

En avkastning är aldrig en fast inkomst och kan såklart aldrig garantera vinst. När du investerar i högre räntesatser är det i samband med högre risktagande vilket kan leda till en viss kreditförlust. Kameo har invecklade processer för att screena låntagare och se till att investeringen genererar den summa som krävs för att återbetala sina lån. Läs mer om hur det går till med investeringsrisker hos Kameo.

För att leva på ränta och uppnå ekonomisk oberoende är det oftast bäst att diversifiera portföljen. Genom att sprida investeringar över olika tillgångar och investeringskategorier kan du också minska din risk och skapa avkastning. Dessutom kan du utnyttja utdelningar från olika investeringar för att öka din inkomst. Diversifiering är ett effektivt sätt att skydda portföljen mot marknadsförändringar och hjälpa till att bli ekonomiskt oberoende.

Vad är ditt mål och när vill du nå det?

Hur tidigt borde man börja och hur mycket pengar behöver man för att leva på räntan? När du väljer att investera med tanke om att bli ekonomiskt oberoende är det bra att sätta upp mål för avsättning och när du hoppas nå det. Dela din önskade årsavkastning med räntesatsen du vill investera i för att se hur du behöver sätta in för att leva på avkastning av kapital och bygg upp ett mål för att ta dig dit inom önskad tid.